Novaland är ett av Vietnams största fastighetsbolag sett till marknadsandelar, men fram till nyligen, även ett av de största sett till börsvärde. Bolaget grundades 1992 under namnet Thanh Nhon Company (länk fastighetsspecial). Fastighetsbolaget var tidiga med att söka kapital utanför landets gränser (länka Novaland Singapore 2018). Redan 2018 listade Novaland konvertibla företagsobligationer på SGX (Singapore Exchange), vilket blev den första vietnamesiska konvertibla företagsobligationerna som listats utomland på 6 år. Sedan dess har Novaland utfärdat företagsobligationer flertalet omgångar i storleksordningen $150-300 miljoner dollar.

Den konvertibla obligationen som listades 2018 är nu ett av de mest intressanta obligationerna i närtid då den förfaller 2023 och timingen kunde inte har varit sämre. Villkoren sattes till en konverteringskurs på VND 74.750/ aktie med en kupong på 5.5% som betalas ut halvårsvis och en yield to maturity på 6.25%. Hade obligationen löpt ut i mitten av 2021 hade det inte varit ett problem då aktien handlades på All time high i juli det året på VND 94.360 / aktie. Sedan dess har pandemin upphört, inflationen börjat rör på sig, näringslivstoppar arresterats och en global lågkonjunktur blivit ett faktum. Idag handlas aktien omkring VND 11.500 och hade det inte varit för tvångsförsäljningarna i aktien som skedde i oktober i fjol hade konverteringskursen sett ganska okej ut lagom till lösen.

Problemen kring Novaland uppstod i början av november i fjol när rykten om Novalands problem med likviditeten på grund av den iskalla obligationsmarknaden, spreds på vietnamesiska aktieforum och i sociala medier. Novalands aktie föll kraftigt och pågick under hela 24 handelssessioner i följd från VND 70.000 till 20.000 på en månad. Kursfallet utlöste margin calls och tvingade Novalands ordförande Bui Thanh Nhons fru Cao Thi Ngoc Suong att tvångssälja 29 miljoner aktier i Novaland. Efter försäljningen uppgick hennes andel till 2.78% från tidigare 4.27% och kort därefter tvingades fler insynspersoner trycka på säljknappen.

Under december började diskussioner mellan Novalands styrelse och dess obligationsutfärdare, bland annat Credit Suisse Singapore och Bank of New York Mellon, att tillsammans ta fram en lösning för att förtidslösa de konvertibla obligationerna som utfärdades i juli 2021.

Bland investerarna till dessa återfanns Citigroup Global som tecknade 5 av de 1500 konvertibla obligationer som utfärdades till internationella investerare till villkoren $200 000 i par value med rättigheten att konvertera obligationer till aktier om VND 85000/ aktie. För att minska skuldsättningen diskuterades private placements med tillhörande villkor, bland annat att moderbolaget NovaGroup skulle köpa tillbaka aktierna som investerare som Citigroup konverterade, men till ett högre pris än konvertiblarnas villkor om VND 85000/ aktie samtidigt som aktien handlades runt VND 20000 vid den tidpunkten.

Med tanke på Citigroup Globals lilla innehavet om 5 obligationer till ett värde om $1 miljon dollar ( VND 23 miljarder) kan det här draget ses som ett sätt att prioritera Citigroup för att inte sabotera relationen inför framtiden.

Inför nyåret 2022 framgick det tydligt att Novaland tillsammans med Phat Dat Corporation (PDR) tillsammans intog platsen som årets jumbo efter att ha tappat mer än 70% av sitt börsvärde.

I januari fortsatte nyheterna kring Novaland att hagla in trots den låga aktiviteten på aktiemarknaden pga. Têt. Precis i början av året började ett rykte florera om att PetroVietnam Securities (PSI) meddelat att emittenten bakom en av Novalands obligationer underlåtit att betala ut villkorad kupongränta till en av deras kunder för en av de obligationer som NVL emitterade för bara något år sedan. Utfärdaren var snabbt med att avfärda påståendet, men marknaden tog inte avfärdandet på allvar utan vräkte ur sig Novaland-aktier. Obligationen som kunden hos PSI inte fick betalt för var NVLH2123009 som tog in $41 miljoner dollar till Novaland.

Dagen därpå meddelade Novaland att de avsåg att upphöra med att betala räntekostnaderna som de utlovat för de kunder som tagit alldeles för stora bolån för att nyttja någon utav Novalands säljpolicies.

Ett exempel på dessa policies är försäljningspolicyn för Aqua City, Dong Nai. Novaland förband sig att täcka räntekostnaderna där ett bolån som skulle kostat 10-12% i bolåneränta täcktes av Novaland så pass mycket att köparna skulle endast behöva betala 2-3% istället. Nu står tvingas köparna, ibland köpare till lägenheter som inte är färdigställda på långa vägar, stå för hela räntekostnaden. För att kompensera köparna har Novaland lovat att köparna att de kommer att bli kompenserade för räntekostnaderna av Novaland längre fram hette det. Detta kan liknas vi de bostadsutvecklare i Sverige 2017-2020 som lät kunderna betala mindre i bostadsrättsavgift första tre åren, vilket som oftast fram gick väldigt tvetydigt att köparna fick betala desto mer några år senare.

Ett annat erbjudande var att köparna kunde få upp till 50% rabatt på försäljningspriset om en butikshus på gatuplan fick byggas istället för en stilren entré.

I februari när detta skrivs har ytterligare en obligation från NVL inte betalats enligt villkorat, NVLH2224005, och i slutet av månaden meddelades det att NVL har tvingats till betalningsinställelse. Dessa två obligationer som inte betalats uppgår till $45,5 miljoner dollar.

Vilka kommer att påverkas direkt av Novalands betalningsinställelse? Förutom de självklara offren i dramat såsom bostadsköpare, underleverantörer och fastighetssektorn i stort, finns det en hel del banker med tillgångar i NVL genom obligationer, direkta lån och krediter bland såväl lokala som utländska banker. Jag har gått igenom Q4 rapporten för 2022 och vid sida 52 och en bit framåt presenteras obligationerna och banklånen väl utförligt redovisat, se bifogat nedan.

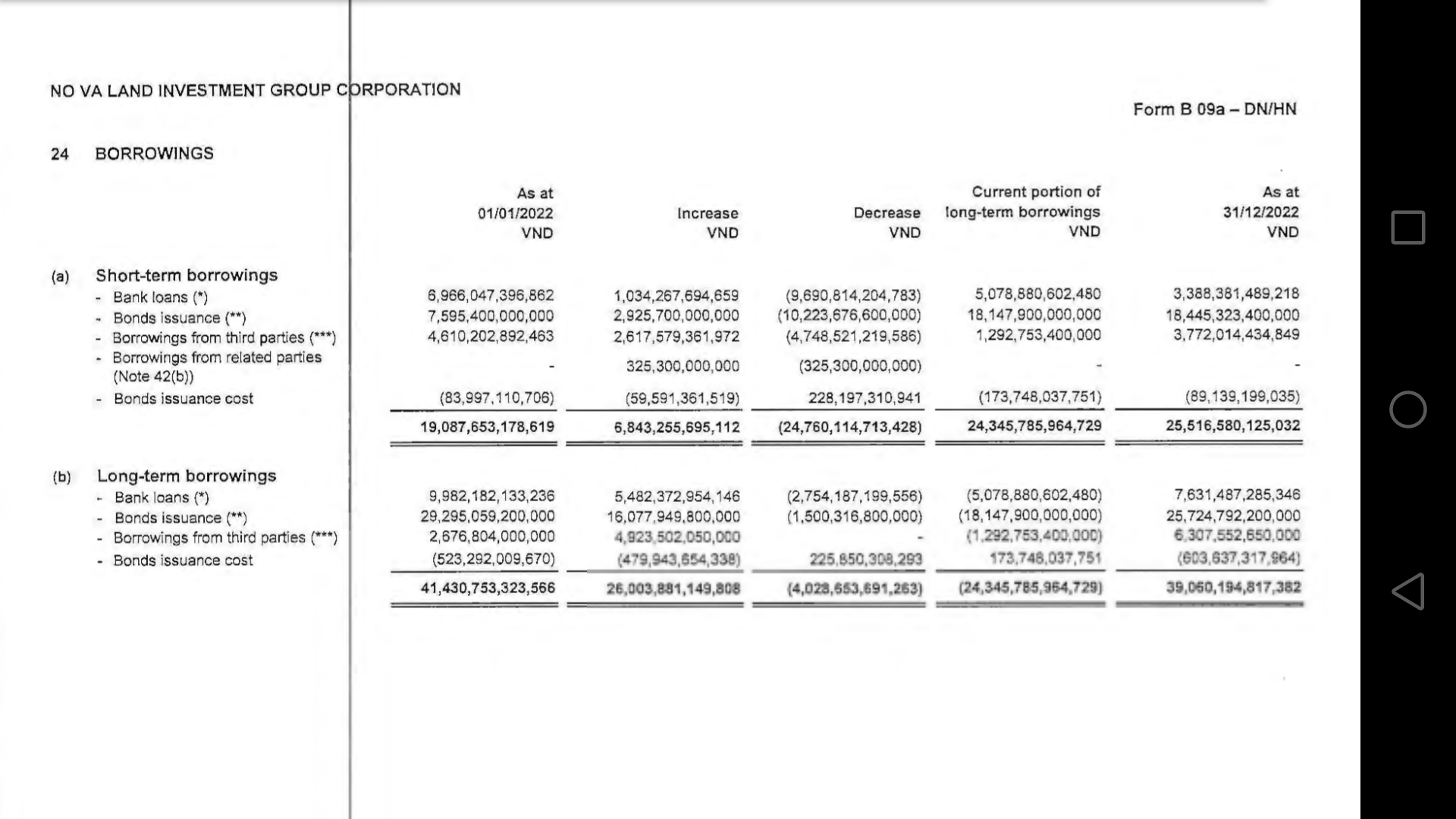

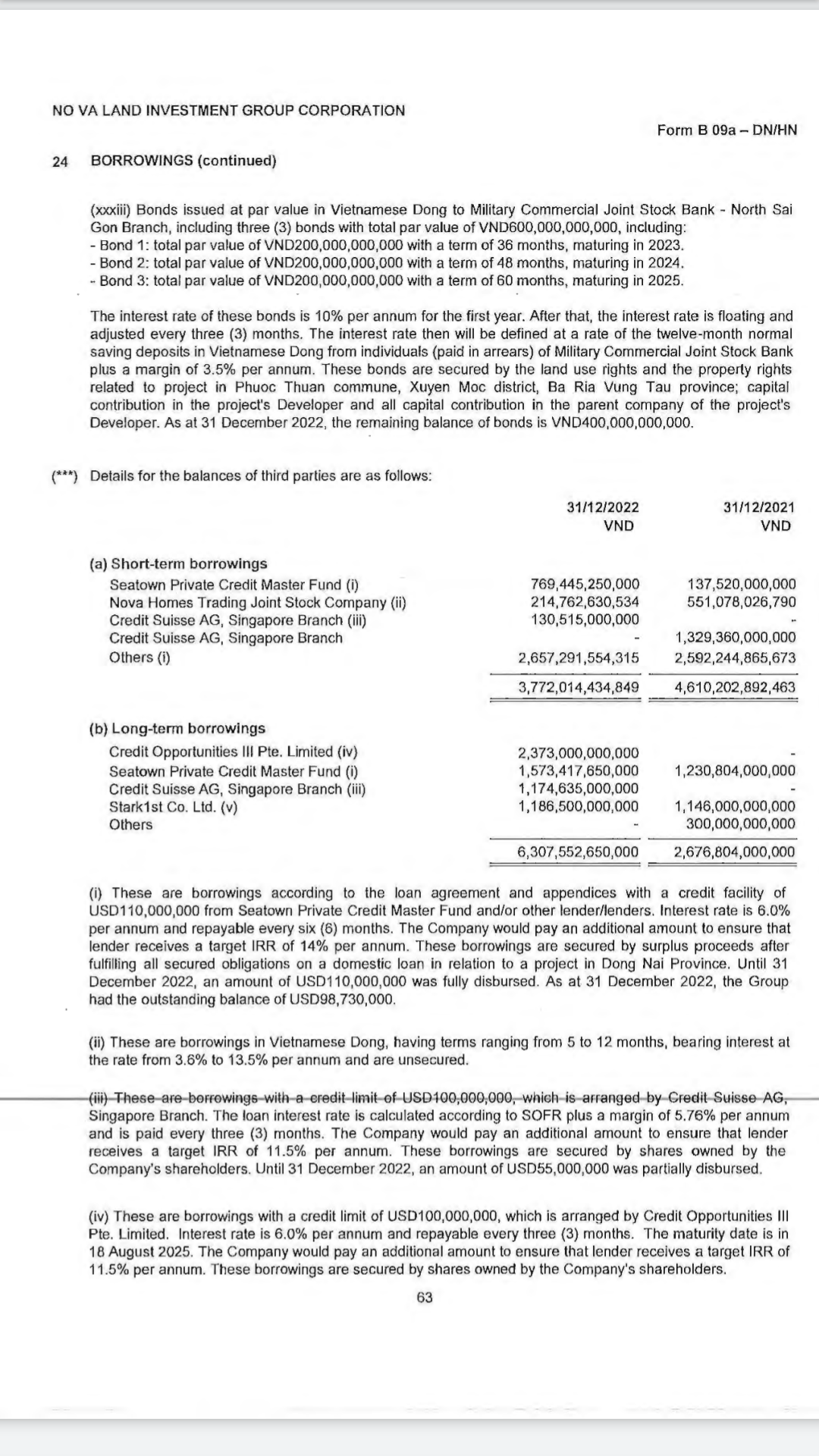

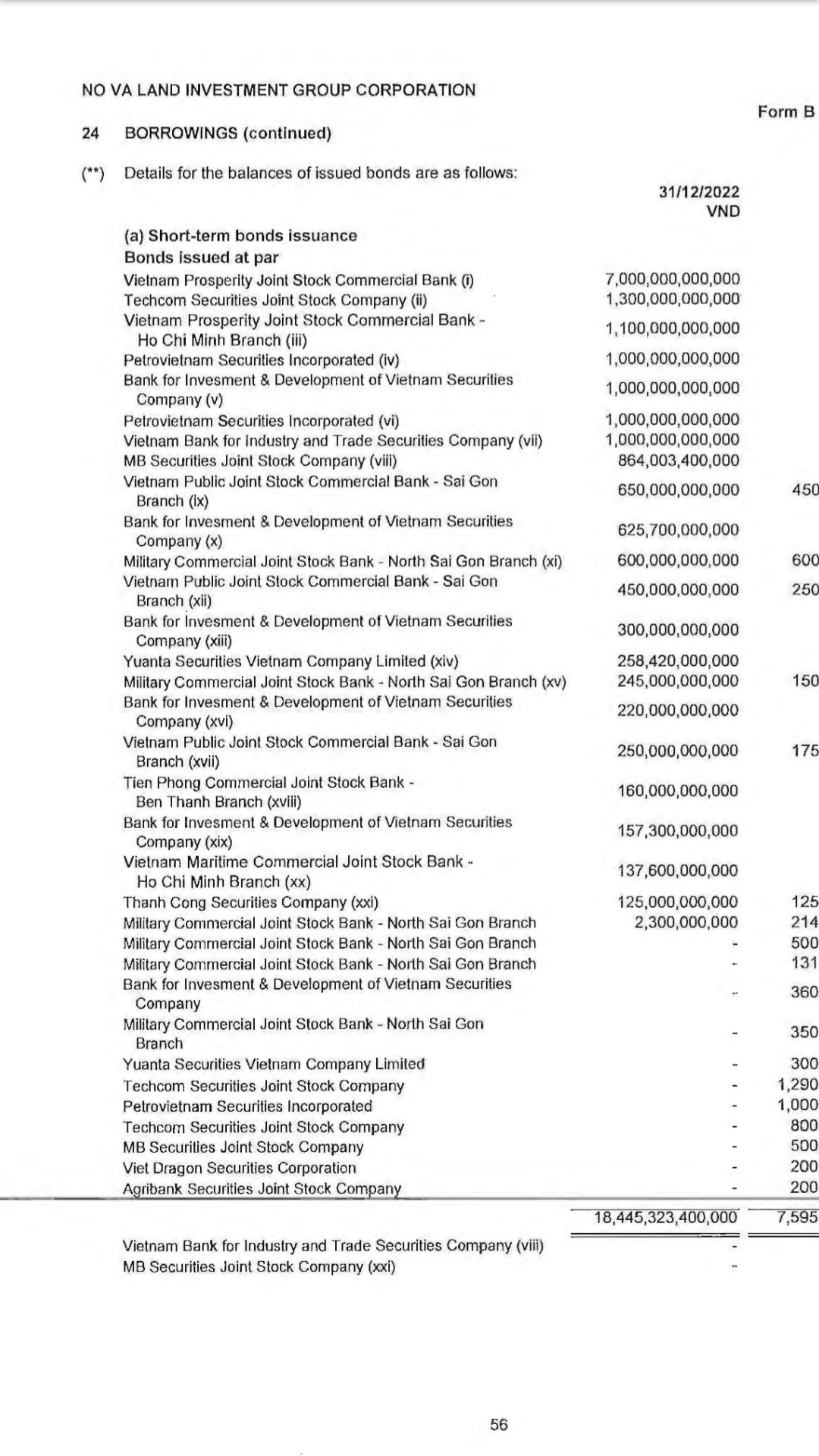

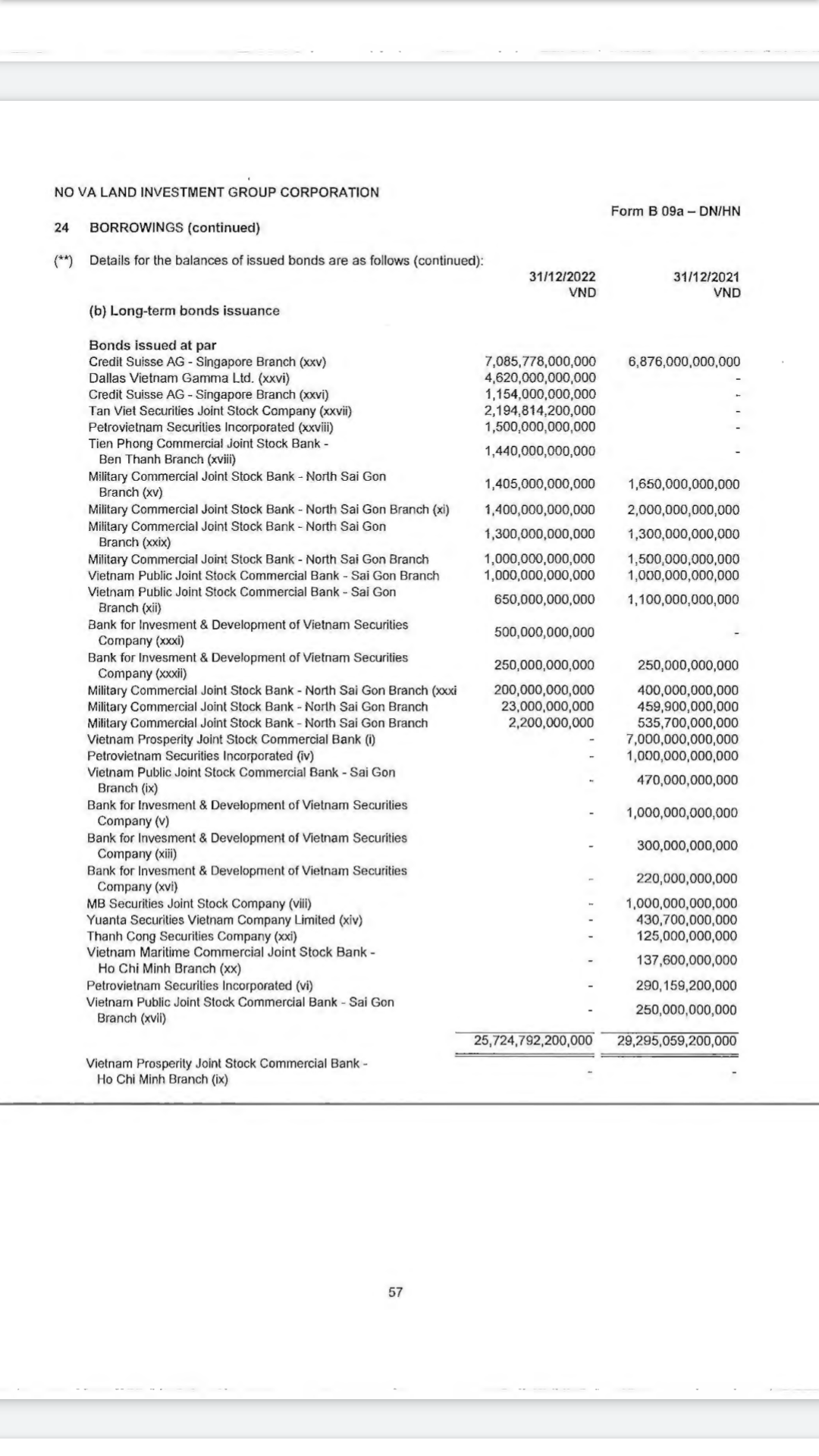

Kort och gott uppgår summan av alla utställda short term bonds i Novaland* till ˜$700 miljoner dollar, medan summan av alla utställda long term bonds** i Novaland uppgick per 2022-12-31 till ˜$1,1 miljarder dollar! Bland de lokala bankerna med högst exponering genom obligationer återfinns Vietnam Prosperity JC Commercial bank $337 miljoner dollar, Techcom Securities JSC $55 miljoner dollar, Petrovietnam Securities Incorp. Vietnam $42 miljoner dollar.

Bland dom största utländska långivarna hittar vi Credit Suisse AB Singapore branch ($350 miljoner dollar) och Dallas Vietnam Gamma ltd. ($195 miljoner dollar) med en längre löptid än 4 år. När det kommer till långa och korta banklån uppgick summan till VND 10 biljoner dvs. $421,5 miljoner dollar, se bild nedan.

*Obligationer mellan 1-3 år som kan ha fast respektive flytande kupongränta med justeringar ett par gånger per år beroende på villkor.

**Samma som ovan, men i regel 4-10 års löptid och oftast fast kupongränta.

För att läsa hela kvartalsrapporten (2022 Q4) klicka här

Vad händer sen? Det var länge sen Vietnam fick genomlida en rejäl finanskris orsakad av skuldsättning och senast det inträffade var under Vietnams bankkris 2012. Då som nu tillkom förändringar och förhoppningsvis lärdomar som går att diskutera med vanligt folk under en överskådlig tid. Den här, ska vi kalla det vietnamesiska fastighetskrisen, kommer prägla obligationsmarknaden en lång tid.

Decree 65 som jag nämnde i förra inlägget är ett dekret som är under behandling och kommer stötas och blötas parallellt med Novalands och dom andra högt skuldsatta fastighetsutvecklarna. Några delar av dekretet tycks ha mer eller mindre fastställts och många källor säger att dekret 65 kommer ge bolagen med utställda obligationer möjligheten att skjuta på räntebetalningar till obligationsägare upp till 2 år och en omröstning bifaller förslaget med enkel majoritet. En annan del av dekretet säger att bolagen ska kunna byta ut kontantutbetalningar mot exempelvis land.

Vem kommer ut som vinnare ur detta? Min gissning skulle vara mindre skuldsatta fastighetsbolag såsom Nam Long investment Corp och Vingroups fastighetsutvecklare Vinhome kommer att köpa loss Novalands bestånd likt Oscar properties 2017 när dessa bestånd läggs ut till försäljning. Det kommer att leda i sin tur att Novaland kommer att åka ner mot $300 miljoner i värdering och därmed flyttas ner till nedre halvan av mid-cap storleksmässigt.

Hur stor är tillgångssidan i form av fastigheter? Med reservation för att dessa värden har sannolikt inte skrivits ner pga. den växande skaran premiumbostäder i Vietnams storstäder som ligger ute till försäljning samt den generella prisnedgången borde en rekonstruktion vara fullt möjlig. Under punkt 11a på sidan 40 i senaste kvartalsrapporten (2022 Q4) finner vi Novalands inventories där både färdigställda och fastigheter under uppbyggnad och mycket annat. Fastigheter som är till salu, men under uppbyggnad uppgår till $5,2 miljarder och skulle som färdigställda vara ett hett byte vid en rekonstruktion.

Totalt sett har Novaland $10,8 miljarder dollar i tillgångar ($5,6 miljarder i kassa, kund- och skattefordringar samt utestående lån och investeringar) inklusive beståndet ovan på $5,2 miljarder dollar. Precis som i alla stora rekonstruktioner finner man alltid några frågetecken och det ska bli spännande att följa turerna kring Novaland under våren! Vi får bara hoppas att Vietnam prosperity Bank och PetroVietnam Securities klarar sig från eventuella spridningseffekter!