Jag har under lång tid valt att fokusera på finanssektorn i Vietnam. Den första vietnamesiska aktien som jag köpte var Saigon Securities, landets främsta retail-mäklare. Om man ska blicka över Vietnams banksektor däremot så finns det en uppsjö av banker, men där ingen sticker ut i mängden. Problemet är att alla vietnamesiska banker ser sig som bäst för att de har inte haft möjligheten att jämföra sig med hur de står sig mot utländska banker globalt.

Jag har sökt med ljus och lykta efter ett vietnamesiskt JP Morgan av internationell standard som förstår det här med transparens och jobbar med internationella banker med fokus på Vietnam. Tillslut hittade jag den! Det finns en investmentbank i storlek mini globalt sett, endast $229,6 miljoner dollar i börsvärde, som uppfyller mina kriterier.

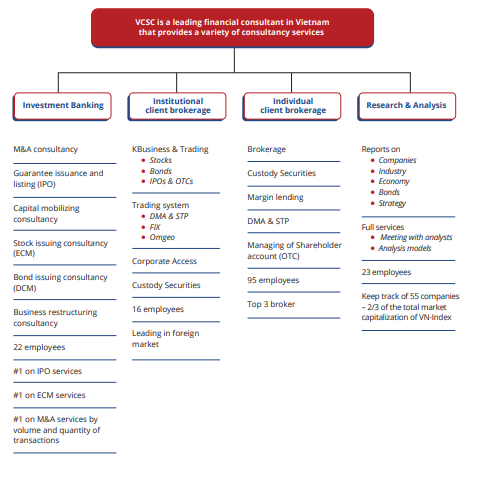

Lite kort om Viet Capital Securities, HoSE: VCI

Ordförande och medgrundare: Nguyen Thanh Phuong

Medgrundare och VD: To Hai

Grundades 2007

To Hai, tidigare deputy manager på Bao Viet Securities, som är en del av landets största försäkringsbolag)

Nguyen Thanh Phuong, tidigare investment director på Vietnam Holding, en schweizisk-baserad fond noterad på Londons AIM.

Börsvärde 190831: $229,6 miljoner dollar.

En tidslinje

2009: Introducerade den mest avancerade handelsplattformen, Vpro, i Vietnam

2012: Rankades som topp 5 bland mäklerierna, efterföljande år placerades VCI bland topp tre

2014: Uppnådde ROE 25% för första gången, legat kring 25-30% sedan dess.

2017: Börsnoterades 7.e juli på HoSE

Finns många bevis för att VCI är den tveklöst bästa M&A- och IPO-rådgivaren i landet, en handfull exempel följer:

När VietJet Air reste $167 miljoner dollar under sin IPO som slutfördes i december 2016, var Viet Capital den enda lokala bookrunnern som deltog i transaktionen och arbetade tillsammans med BNP Paribas, Deutsche Bank och JPMorgan.

2018: Agerade rådgivare för Techombanks IPO och reste kapital motsvarande $922 miljoner dollar. Nytt rekord i Vietnam.

2018: Agerade rådgivare åt Masan Groups i samband med utförsäljningen av aktier till befintliga aktieägare i konglomeratet, $309 miljoner dollar.

Närmaste konkurrenter är SSI inom retail brokerage, och HSC inom institutionellt brokerage, medan VCIs styrkor är investment banking, trading och rådgivning inom IPO och M&A.

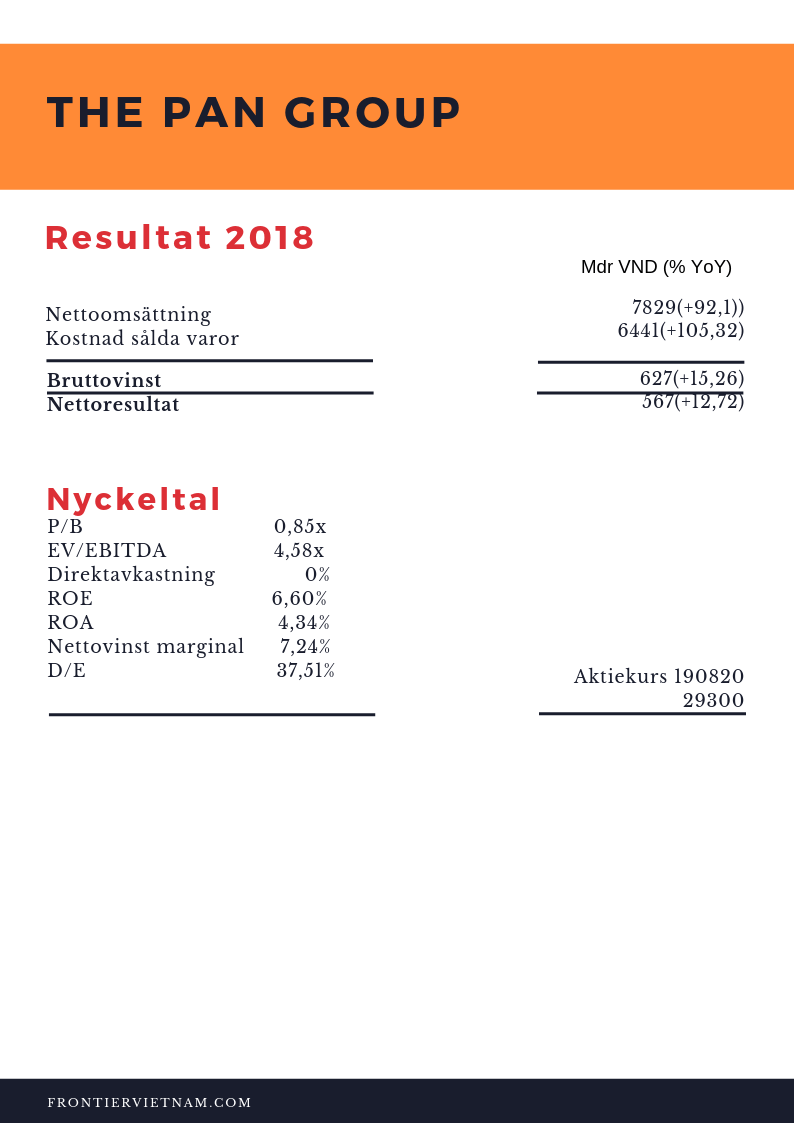

VCI’s 2018

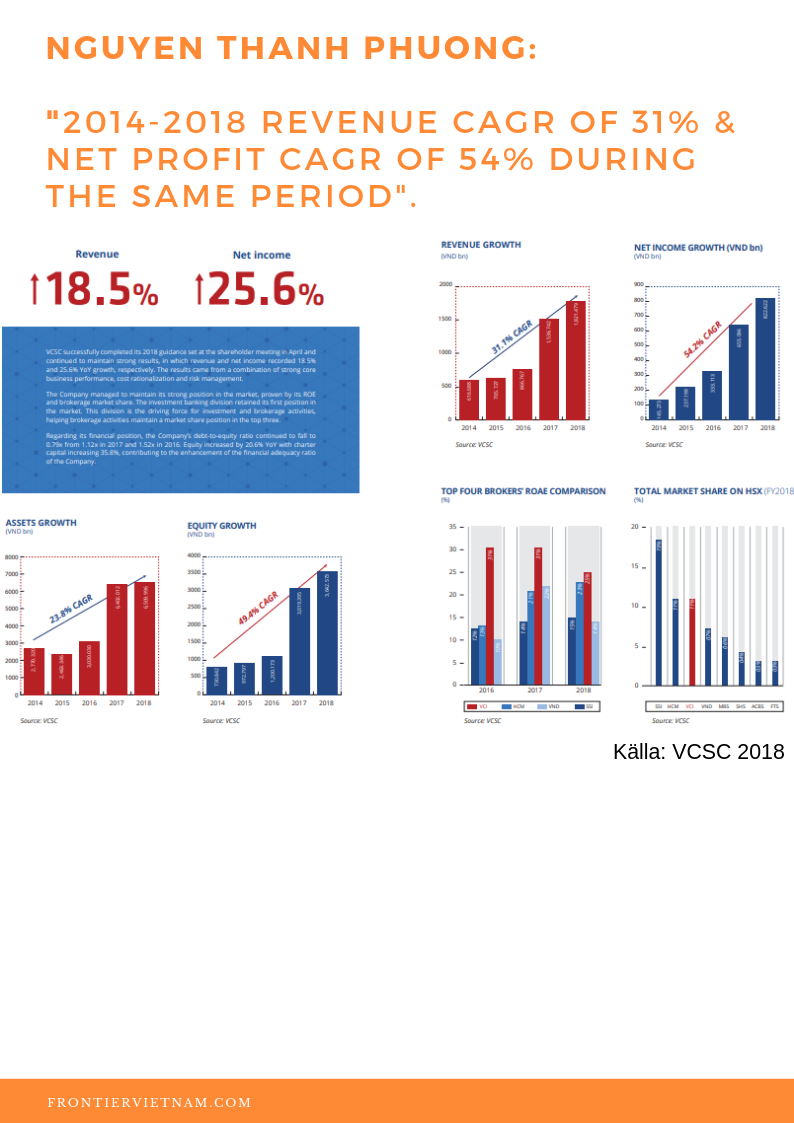

Fortsatt 3:e störst inom aktiehandel med retail- och institutionell handel kombinerat (10,58% marknadsandel) länk (marknadsandelen i stigande trend sedan 2014)

Sercurities Service/Brokerage +104%: Andelen konton uppgick till 39600, en tillxät på 30 %. Ska under 2019 introducera market making service mot dess warranter och för listade ETFer, går inte in på vilka ETFer. Omsättningen inom Brokerage steg med hela 104 procent under 2018 och landade på $43,7 miljoner dollar. Brokerage är tveklöst det största intäktsbenet i verksamheten

Det går däremot lite sämre för Investments som kunde summeras med en omsättning på $13,4 miljoner dollar för helåret.

Investment -36%: “The principal investment segment closed 2018 with revenue of VND313bn, down 36% YoY. This contraction is a reflection of the weaker year-end close of the VN-Index at 892.5 points, down 9.3% YoY. The downtrend in the Vietnamese stock market can be mainly explained by external factors rather than internal factors. “

Utmärkelser

Bästa M&A rådgivaren i Vietnam 2009-2018 – Vietnam M&A Forum. Har varit verksamma på området i 11 år.

Bästa Mäkleriet i Vietnam 2018 – Finance Asia

Bästa Mäkleriet i Vietnam 2018 – Alpha Southeast Asia

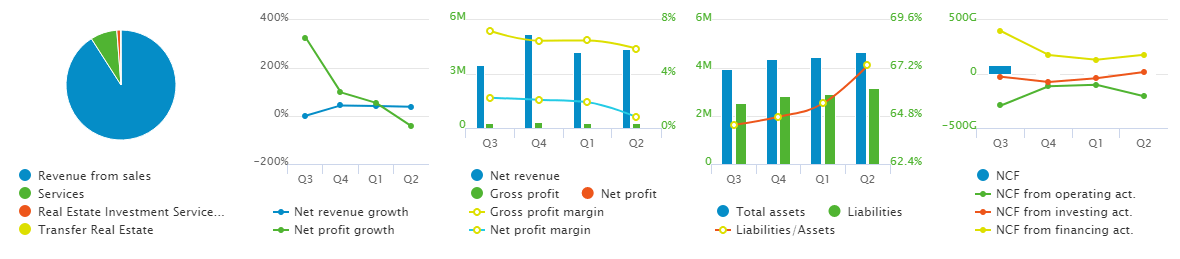

Senaste kvartalsrapporten

Vinsten sjönk under q2 i år likt övriga mäklerier – VCI’s vinst har sjunkit QoQ sedan q2 2018.

Utdelningspolicy:

”According to the Resolution of the Board of Directors on 14 January 2019, the Company advanced cash dividend for the year 2018 at 7% of the Company’s charter capital of VND1,629,998,900,000, equivalent to VND700 per share. Total dividend payable was VND114,099,923,000. ”

Direktavkastning på 2,1% 190831

Payout ratio: 31%

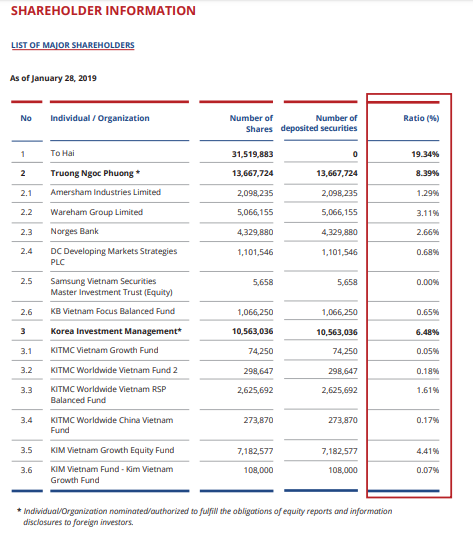

Aktieägarna:

Sydkoreanska KIM Korea Investment Management köpte in sig på 6,48% i våras

Norska oljefonden är 6:e största ägare

Och nu över till nyckeltalen

Kommentar: Riktigt fin ROAE-jämförelse mellan HSC, SSI, VNDirect och VCI. VCI har tveklöst haft bäst performance mot peers senaste åren.

Få bolag som jag har sett med så hög nettovinsttillväxt, 54,2% CAGR!

Kommentar:

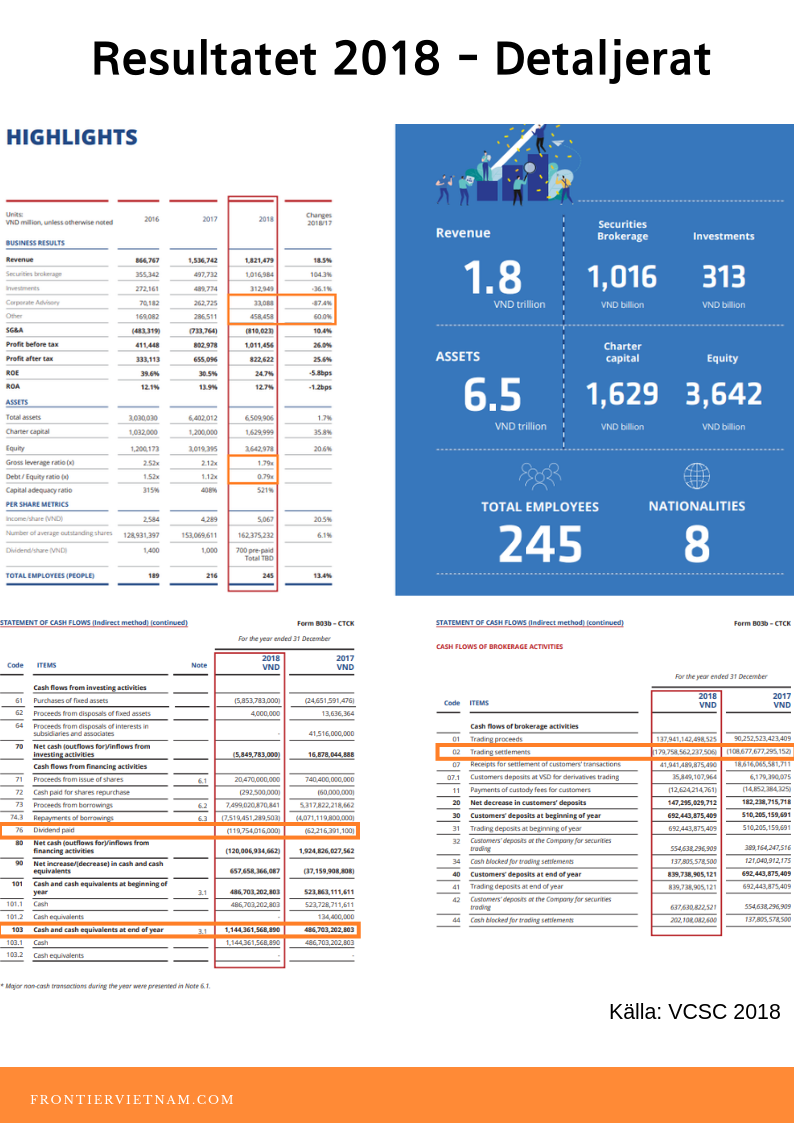

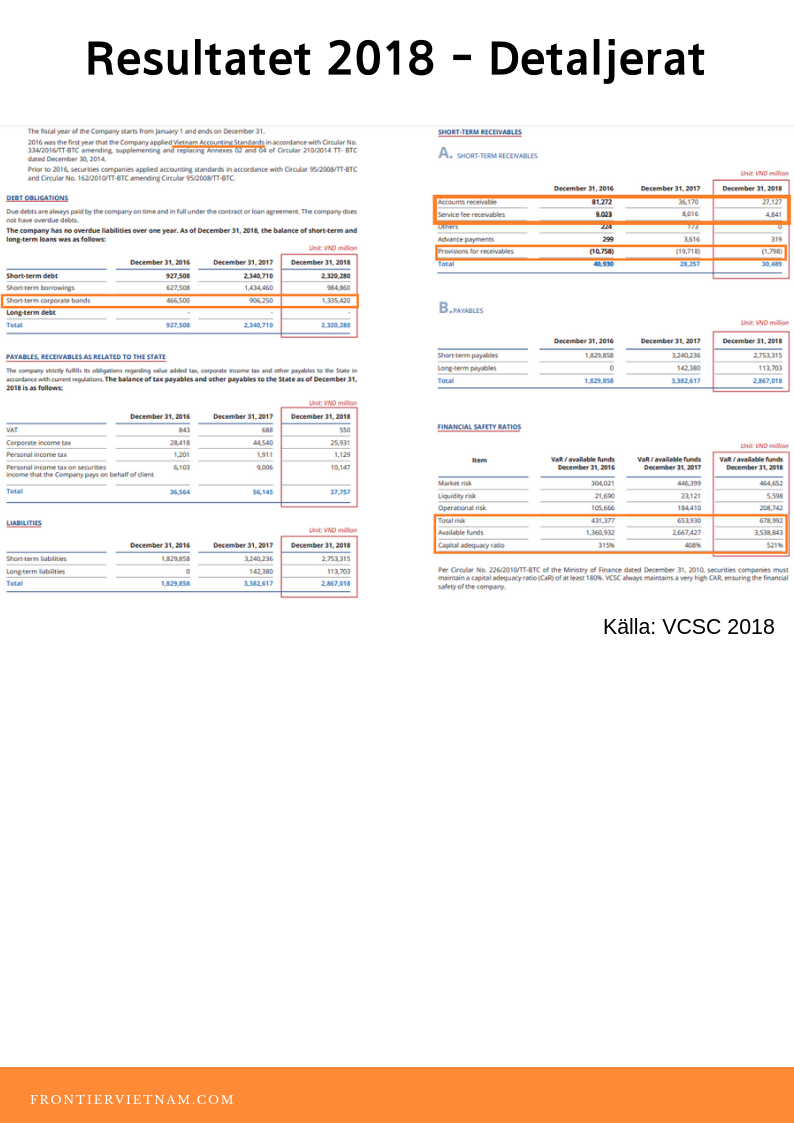

Debt/equity x0,79 Har sjunkit och väntas fortsätta ner, equity har ökat med 20,6% YoY. Letade upp kommentaren i rapporten kring detta viktiga nyckeltal:

“VCSC pursues prudent gearing policies: debt to equity ratio was 0.79x

as of YE2018 (compared to 1.12x in 2017), significantly lower than the

regulatory limit of 3x.”

Gross leverage ratio x1,79 fortsätter även den att sjunka, bara goda nyheter!

Utdelningarna ökade från VND 62,2 miljarder till VND 119,7 miljarder

Trading settlements steg kraftigt med VND 71 biljoner mot föregående år, från VND 108 biljoner till VND 179 biljoner . En kraftig ökning i % om man jämför med året innan.

Kommentar:

Stigande volymer på företagsobligationssidan under debt ser jag inte som något positivt även om det är fortfarande från låga nivåer i sammanhanget. Har skrivit om det tidigare i veckan och det berör både fastighets- och finansbranschen.

VCIs capital adequacy ratio ser riktigt fin ut på 521%, bådar gott i oroliga tider!