Nu är vi tillbaka med ett nytt avsnitt av Frontier Vietnam! I veckans avsnitt besöker jag Oscar Rydman på konsultnätverket Pangara. Ni lyssnare kommer att få höra om Oscar Rydmans karriär och hans visioner för Pangara. Vi kommer att diskutera IT-sektorn i Vietnam och titta på dess framtid. Missa inte detta!

Månad: oktober 2019

I tisdags meddelade The Class Hyosung, en del av det Sydkoreanska konglomeratet Hyosung Group, att de är intresserade av att köpa 51 procent av Hàng Xanh Motors Service JSCs aktier. Budet på VND 45500 per aktie motsvarar VND 1669 miljarder eller $71,8 miljoner dollar.. Hàng Xanh Motors Service Joint Stock Company även kallad HAXACO, är Mercedes-Benz enda bilhandlare i VIetnam sedan bolaget signerade exklusiva rättigheter med Daimler AG 2004.

The Class Hyosung är HAXACOs motsvarighet i Sydkorea och budet sker i samband med att HAXACO meddelade att de tänker höja andelen utländska ägare, FOL. Just nu har bolaget ett tak på 44 procent utländskt ägande, men är nu tänkt att slopas helt. HAXACOs aktie HoSE:HAX steg med 23 procent under de senaste handelsdagarna från att budet offentliggjordes.

HAXACO är det minsta företaget sett till börsvärde i jämförelse med konkurrenterna SAVICO (länk) och City Auto Corp. Däremot har HAXACOs aktie stigit med 50 procent sedan årets början och ligger nu endast 20 procent under de två jämbördiga konkurrenternas värderingar. HAXACO har lagt ett minimum på VND 50000 per aktie som respons till The Class Hyosungs bud.

UnderH1 2019 hamnade HAXACOs nettomsättning på 101,9 miljoner dollar, en ökning med 9,4 procent YoY. Däremot sjönk vinsten före skatt med 16,8 procent YoY till $1,66 miljoner dollar under perioden på grund av ökad konkurrens.

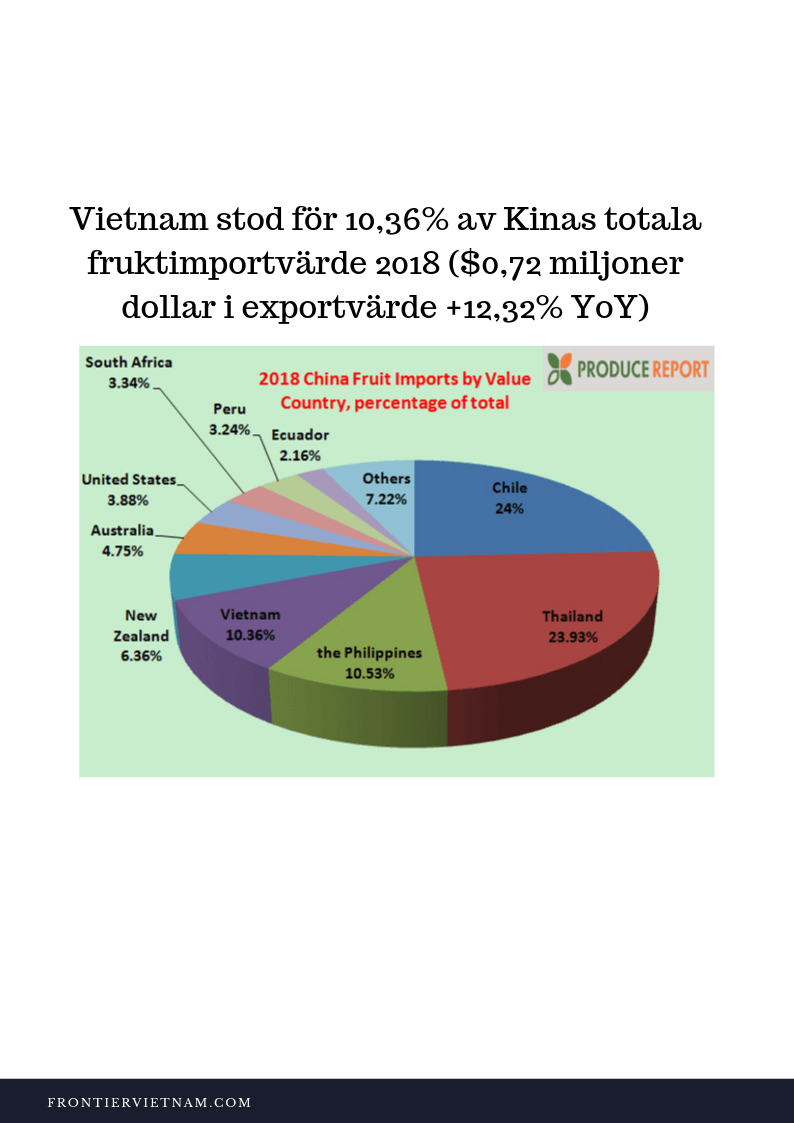

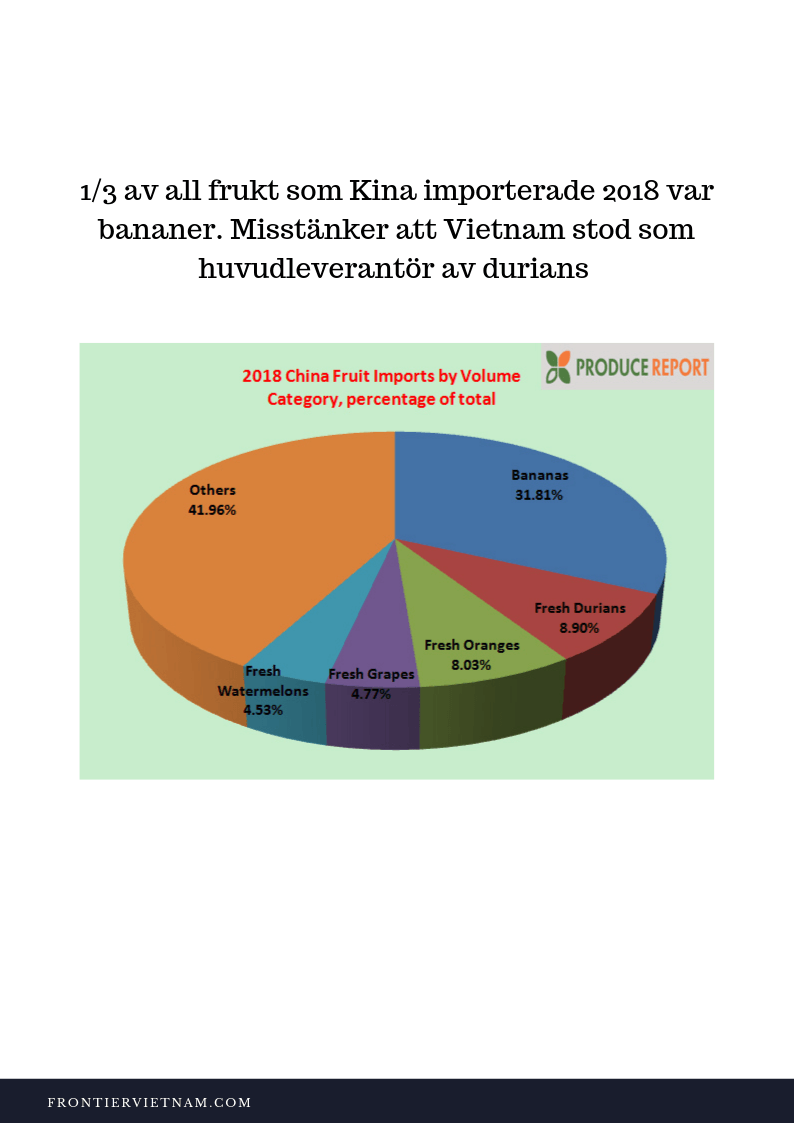

25 procent av all frukt som Kina importerar kommer från Vietnam. Värdet på exporten uppgick 2018 till $0,78 miljarder dollar. I veckans aktiecase kommer jag att grotta sig ner mig i en marknad som jag fick upp ögonen för under min vistelse i Da Nang. Bolaget som jag tänkte gå in på heter NaFoods Group och är det enda publika fruktexportföretaget på de två vietnamesiska börserna.

Ett stort utbud av frukt och grönsaker samt en stor variation i klimatet norr till söder gör Vietnam till ett intressant plats för odlingar. I Da Nang träffade jag Stanley Boots som driver ett mikrobryggeri, 7 Bridges Brewing Co., som introducerade mig för just det stora utbudet av frukt som finns i Vietnam. Deras bryggeri fokuserar på att ta fram vietnamesiska smaker genom att skapa öl baserat på frukt från Vietnam.

När jag senare gjorde research på området så insåg jag snabbt att just Vietnam har en väldigt fin potential att bli en viktig exportmarknad. Det som har fått sektorn att växa så snabbt senaste åren har att göra med handelsavtal och ett omfattande skifte där risfälten har ersatts med fruktodlingar. Faktum är att avkastningen per odlad hektar mark ger 4 till 8 gånger högre avkastning på frukt än ris.

Däremot finns det mycket kvar att göra när det kommer till spårbarhet, jämn kvalité framför kvantitet. Dessutom har övergången från traditionella odlingstekniker till nya effektivare tekniker ha tagit längre tid än väntat. En annan viktig del i förändringsarbetet är att det finns väldigt många frukter som få konsumenter utanför Vietnam känner till och där behöver marknadsföringen komma in. Är ni intresserade av att läsa mer om de frukter som växer naturligt i Vietnam finns det en länk här.

Innan jag går in på NaFoods som bolag så tänkte jag ta och kika på det senaste inom detta område. För drygt en månad sedan blev det klart att den största fruktprocesseringsfabriken öppnar i regionen Western Highlands, på vietnamesiska Tây Nguyên. Fabriken på 6 hektar kommer att ligga i provinsen Gia Lai och ha en årlig kapacitet på 52 000 ton processad frukt. Bolaget bakom fabriken Doveco, Đồng Giao Foodstuff Export JSC, kommer att kunna producera 20 000 ton fruktjuice, 22000 nedfryst frukt och 10 000 ton konserverad frukt. Fabriken är tänkt att generera en exportförsäljning på $86 miljoner dollar årligen och processa 500 ton frukt och grönsaker dagligen.

Mer på exportområdet så kom det en nyhet om att Vietnam försöker få till en exportlicens för att kunna exportera avokado till alla amerikanska millennials. I Da Lak provinsen produceras med avokado i hela Vietnam, uppåt 4300 hektar med avokadoplantage av den totala odlingen på 8000 hektar. Idag säljs mycket av den vietnamesiska avokadon i landet alternativt exporteras näst intill uteslutande till Kina. Hindret idag för vietnamesiska avokado att ni USA ligger i problemen som gäller för hela branschen som jag nämnde ovan, såsom spårbarhet med mera.

NaFoods Groups historia

NaFoods Group JSC grundades 1995 under namnet Thanh Vinh LLC. Företaget var då verksamt inom dryckestillverkning och ett av de mest kända varumärkena var Festi.

1998 fick dryckestillverkaren problem då utländska aktörer såsom Coca Cola och Pepsi Co. tågade in i Vietnam.

2000 bytte bolaget fokus till juicetillverkning och tre år senare invigde företag den första juiceproduktionsanläggningen med europeisk standard. Fabriken hade en kapacitet på 5000 ton per år.

2009 övergick Thanh Vinh till att tillverka juice på passionsfrukt från att ha producerat mestadels ananasjuice, något som hade med tiden möts av hård konkurrens. 2010 bytte företaget namn igen till Choa Viet Foods JSC.

2013 introducerade man en ny produkt IQF-behandlad frukt, det vill säga frukt som fryses snabbt ner efter att frukten har skördats och tvättats.

2015 bytte bolaget namn återigen till NaFoods Group och listades på HoSE.

2017 exporterade NaFoods passionsfrukt till Europa för första gången.

Slutligen 2018 invigdes dotterbolaget NaFoods South JSC som består av en fabrik i Long An provinsen som har en produktionslina med en kapacitet på 7000 ton frukt per år och en IQF-produktion på 2 ton fryst frukt per timma.

NaFoods produktsortiment är idag väl diversifierat inom frukt, nötter och grönsaker. Produkterna säljs antingen som puréer, juicekoncentrat, hela frukter och djupfrysta produkter.

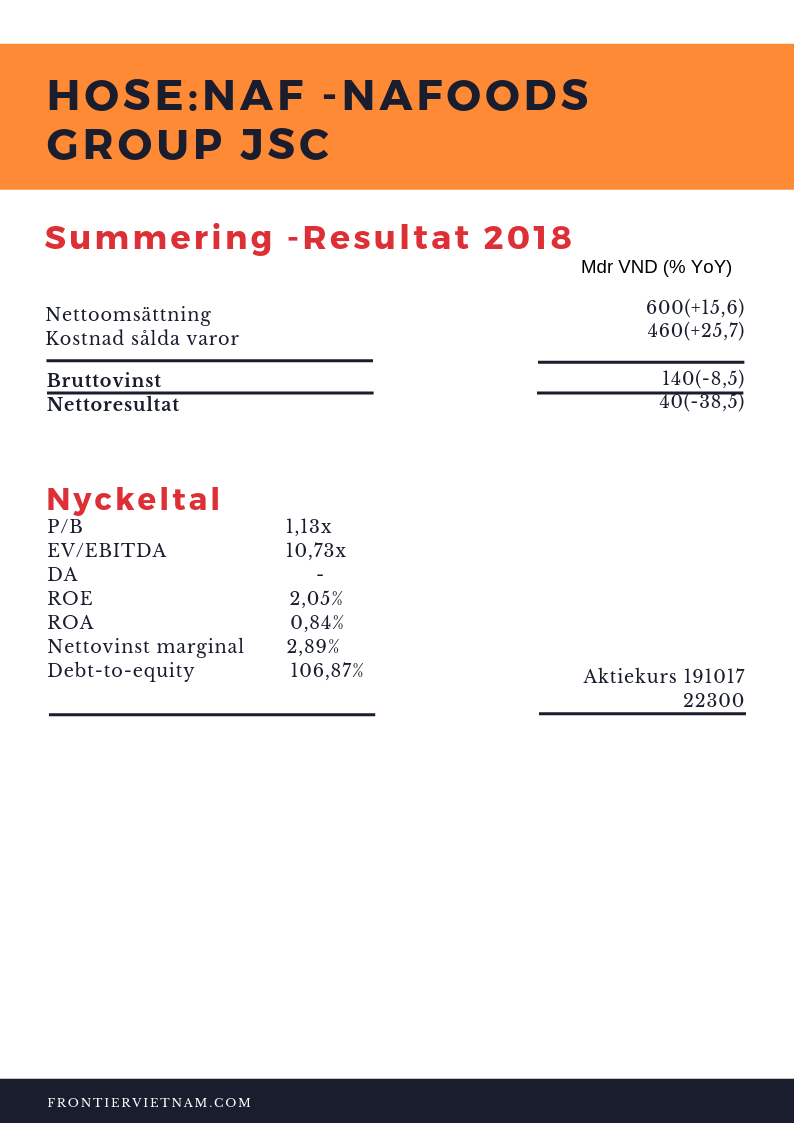

Dags att kika på nyckeltalen! Lägg märke till att 56 procent av NaFoods försäljning kommer från export.

PMI data för tillverkningsindustrin för september är ingen munter läsning och det mesta lyser rött. Redan i juni började man se ett trendbrott i exporten (länk) .Nu visar det sig även under hela tredje kvartalet för Vietnams del. Handelskriget och den globala avmattningen i världsekonomin har nu bevisligen gett tydliga avtryck även i ett av världens snabbast växande länder. Samtidigt ska man vara medveten om att komponenterna i PMI-siffrorna har en tendens att vara slagiga under sommarmånaderna även säsongsjusterat.

Vietnams PMI inom tillverkningsindustrin föll från 51.4 i augusti till 50.5 för september, en nedgång för andra månaden i rad. Input priserna var det enda som steg, om än marginellt. Detta påverkade inte output speciellt mycket även om det föll för 10:e månaden i följd. Tillverkarna erbjöd reducerade priser i samma utsträckning som tidigare under denna period och höll därmed tillbaka inflationen. Samtidigt växte företagens backlogs då många skar ner på bemanningen och påverkade därför jobbskapandet under september. Antalet nya ordrar sjönk under hela kvartalet mycket till följd av en minskad efterfrågan hos befintliga kunder. Detta återspeglas globalt då antalet nya ordrar föll för en klar majoritet i september hos de företag som Markit bevakar, enligt pressmeddelandet. Även produktionen sjönk, vilket inte har hänt sedan 2017, då tillväxten av nya företag stagnerade.

Även om det är för tidigt att bekräfta den fallande trenden i vietnamesiska PMI-datan så är siffran 50.5 den nästa lägsta siffran som Vietnam har uppvisat sedan mätningarna initierades i april 2012!

Andrew Harker på IHS Markit summerar datan som följande:

“The initial signs of a slowdown which we noted last month strengthened during September as demand waned again. Manufacturers responded to softer inflows of new work by bringing the recent period of output growth to an end and showing a reluctance to take on extra staff and purchase inputs. Concerns about demand conditions were also evident in relatively weak sentiment data.

”The latest PMI figures show that while the Vietnamese manufacturing sector has been one of the best performers globally in recent months, the slowdown in global trade flows amid trade tensions between the US and China is starting to impact firms negatively as we enter the final quarter of 2019.”

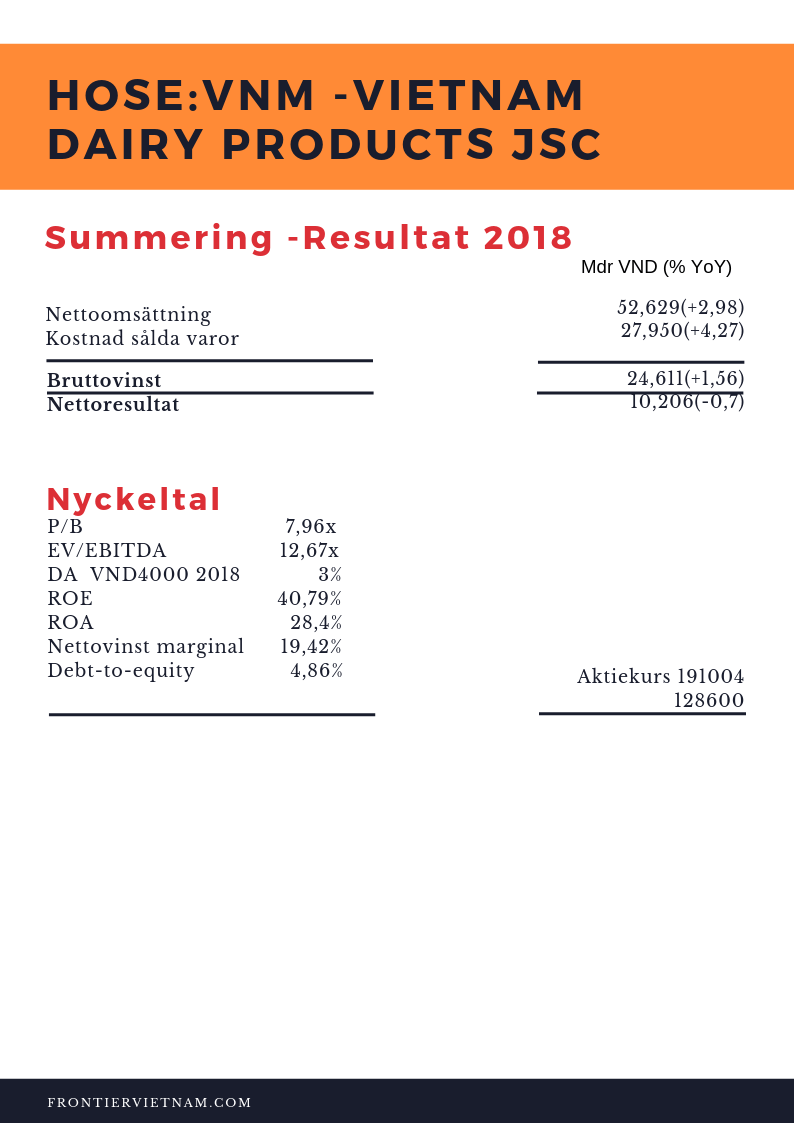

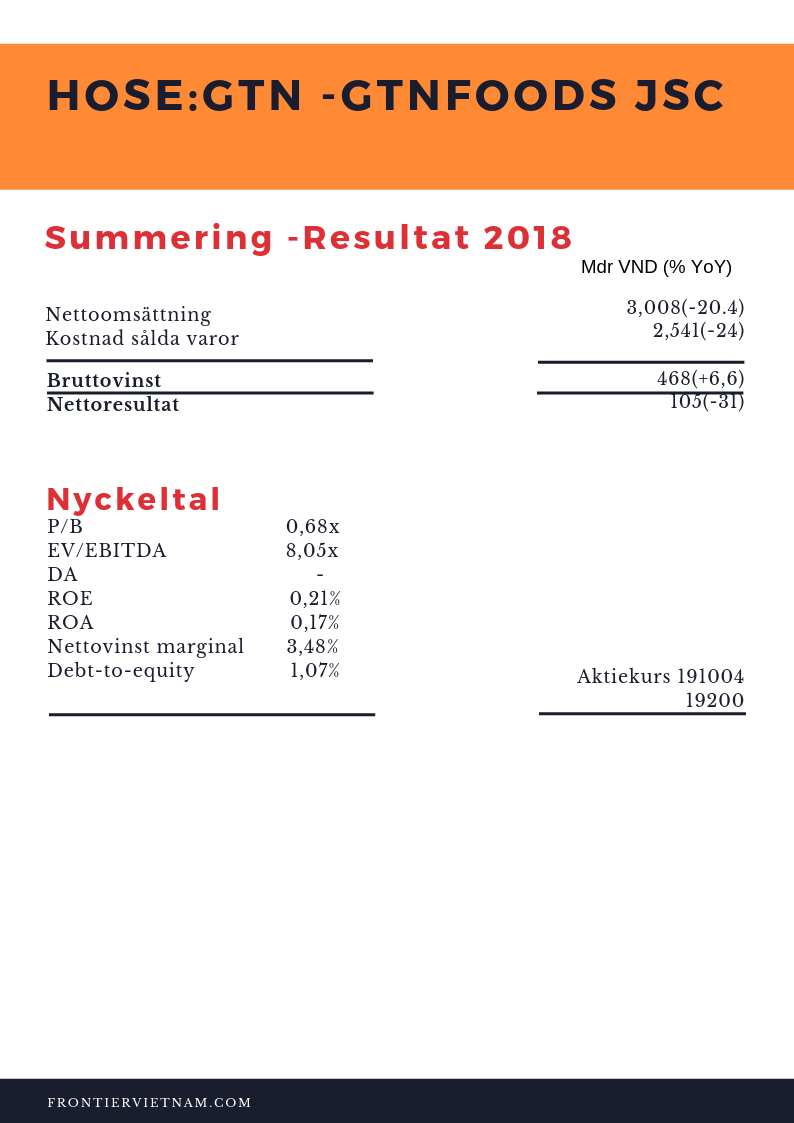

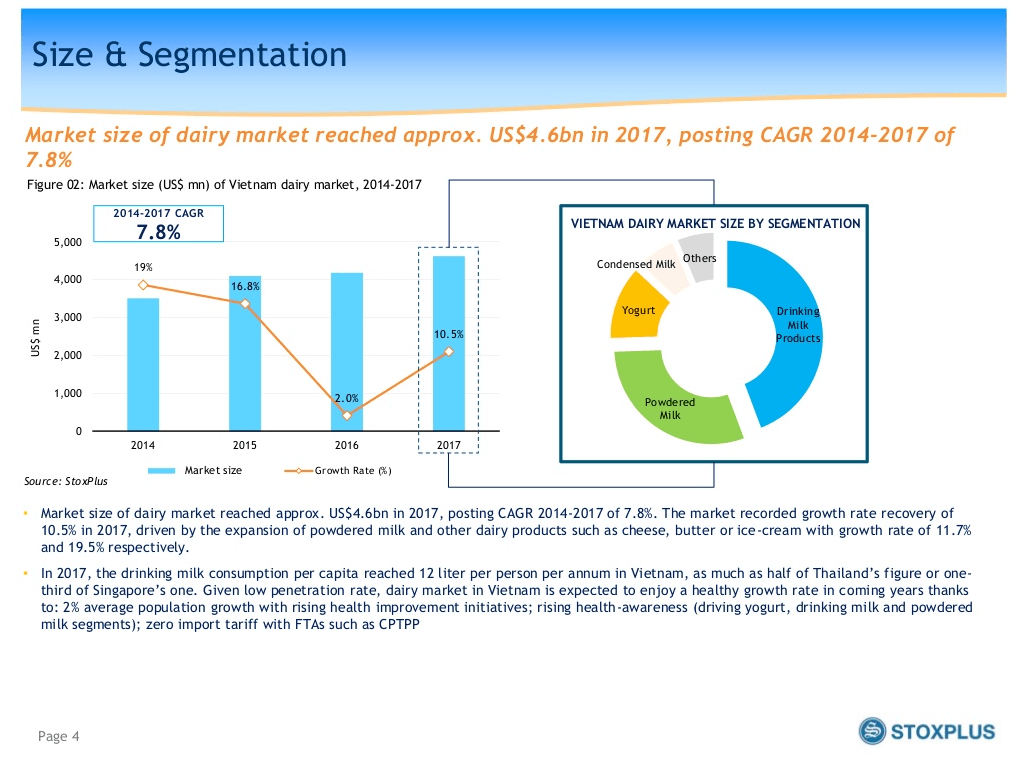

I förra inlägget lovade jag att jag skulle presentera ett aktiecase från den vietnamesiska mejeriindustrin. Det slutade med att ett case blev två då den ena äger den andra, men det är det mindre företaget som har störst kurspotential om allt går som det ska. Eftersom jag har skrivit en del om just mejeriindustrin i Vietnam i förra inlägget så tänkte jag gå in på dessa två case. Efter det så tänkte jag återkommer längre ner med lite statistik och kommentarer till illustrationerna.

Veckans aktiecase är Vinamilk och GTNFoods. jag har skrivit en del om Vinamilk och nämnt GTNFoods en gång tidigare i bloggen i samband med budet från Vinamilk tidigare i år. Skälet till att Vinamlk har varit intresserad av GTNFoods är att GTNs närvaro i norr är betydligt starkare. GTN har norra Vietnams största boskapsuppfödning med 24000 kor. Vinamilk är marknadsledande i branschen och började som ett helstatligt bolag (SOE), men är idag statligt till 36 procent.

Ur tillväxtsynpunkt har Vinamilk slagit GTNFoods på fingrarna flerfaldigt, samtidigt som GTNFoods började sin omstrukturering från att ha varit ett bolag inom mineralutvinning 2011 till att bli ett mejeriföretag 2014 med fokus på ekologiska mejeriprodukter av hög kvalité. Idag äger GTNfoods i huvudsak tre olika verksamheter, varav mejeridelen är tveklöst störst. GTNFoods äger vinodlaren Ladofoods, teodlaren Vinatea och slutligen boskapsuppfödaren och mejeriföretaget Moc Chau Dairy JSC. När jag reste runt i Vietnam var Moc Chau Diary valet nummer ett för mig när det kommer till yoghurt och mjölk. Riktigt bra kvalité och smakade som hemma. Dessutom är fokuset på just ekologiskt. Jag återkommer till GTN Foods lite längre ner.

Vinamilk grundades 1976 under namnet Southern Coffee – Dairy Company och var en sammanslagning av tre företag, kinesiska Thong Nhat, holländska Friesland Foods tidigare företag Truong Tho som producerade kondenserad mjölk åt södra Vietnam och slutligen Nestléägda Dielac. Vinamilk blev ett renodlat mejeriföretag 1993 när de bytte namn till The Vietnam Dairy Company. 2003 börsintroducerades Vinamilk och bytte till sitt nuvarande namn Vietnam Dairy Products JSC. Idag har Vinamilk ett börsvärde på $9,5 miljarder dollar och har en total marknadsandel om 50 procent inom hela mejeriindustrin i Vietnam.

Expansionen utanför Vietnam är redan igång sedan 2015 när Vinamilk köpte in sig till 193 procent i Nya Zeeländska mejeriföretaget Miraka Holdings. Efterföljande år skulle Vinamilk gå in i minst ett nytt mejeri utanför Vietnam per år. I maj 2016 köpte Vinamilk upp hela Kalifornienbaserade Driftwood Dairy Holding Corporation. 2017 öppnade Vinamilk upp ett dotterbolag i Polen, Vinamilk Europe Spostka Z Ograniczona Odpowiedzialnoscia, och ett annat helägt mejeriföretag i Kambodja, Angkor Dairy Products Co. Ltd.

Idag har Vinamilk 13 farmar varav 1 i Laos och exporterar till 40 länder. 2018 köpte Vinamilk in sig till 51 procent i laotiska mejeriföretaget Lao-Jagro som i samma veva drog igång Vinamilks första farm utanför Vietnam. 2018 hade Vinamilk en nettoomsättning på VND 52,629 miljarder motsvarande $2,2 miljarder dollar. Nettovinsten landade samma år på VND 10,206 miljarder motsvarande $438,8 miljoner dollar.

Under 2018 ökade Vinamilk som sagt i företaget GTN Foods och det är nästa företag som jag tänkte ta och berätta om.

GTN Foods väg till vad det är idag är som jag inledde detta inlägg med, ganska snårigt. Bolagets tre verksamheter Moc Chau och Vietnam Tea Corporation är de två äldsta bolagen och grundades 1958, Moc Chau hette då Moc Chau Army Farm. Bolagen var verksamma inom sina områden och väldigt lite hände egentligen fram 2015 när GTN gick in 75 procent i Vietnam Tea Corp, Vinatea.

GTN grundades som sagt 30:e maj 2011 och fokuset var initialt på industriell bambuproduktion, infrastruktur, mineralutvinning, byggmaterial , plast, jordbruksprodukter. GTN hade ett startkapital på $3,4 miljoner dollar och företaget hade förmodligen svårt att hitta lönsamhet i dessa spretiga verksamheter. 2013 omstrukturerade GTN sin verksamhet och blev ett konglomerat inom jordbruksprodukter.

Första köpet var LadoFoods, en av de främsta vintillverkarna i södra Vietnam. Året därpå 2014 listades GTN Foods på HoSE. 2016 ökade GTN i Vinatea till 95 procent och under samma år fick GTN sina första institutionella utländska investerare bland annat danska PENM Partners.

2017 var verkligen GTNs år. Detta var året då GTN Foods köpte 73,72 procent av Vietnam Livestock Corporation, Vilico som äger bland annat mejeriföretaget Moc Chau. Just det här köpet gav GTN uppmärksamhet nationellt och nu blev Vinamilk intresserad av GTN Foods. Under detta år steg GTNs omsättning med VND 3,781 miljarder i intäkter, en ökning med 108 procent från föregående år. Resultatet efter skatt var VND 152 miljarder, en ökning med 850 procent mot 2016.

Hur skiljer sig företagens produktutbud?

Vinamilk produktportfölj ser ut som följande:

Mjölk

Soyamjölk

Näringsdrycker

Mjölkpulver

Yoghurt

Kondenserad mjölk

Ost

Glass

Flingor

Juicer

GTN Foods Moc Chau och Vilico har en snarlik produktportfölj på mejeriområdet

Moc Chau

Yoghurt

Laktosfri yoghurt

Risyoghurt

Laktosfri mjölk

Ekologisk mjölk

Ost

Smör

Whey

Kondenserad mjölkkaka (typ som ostkaka?)

Vilico

Grisuppfödning (har även slakteriverksamhet som innefattar även nötkreatur och fjäderfän)

Dags för nyckeltalen!

Årsredovisningarna för 2018

Kommentar

Precis som många SOEs och fd SOEs har Vinamilk en dominerande ställning inom mejeriindustrin i Vietnam. Eftersom Vinamilk har en bred portfölj kan det vara intressant för den riskvillige att gå in i mindre spelare som är mer nischade. Ett bolag som jag hoppas se en börsnotering från är bolaget Nutifood som fokuserar på mjölkpulver och näringsersättning till barn. Inriktar sig uteslutande mot låginkomstsegment.

Kommentar

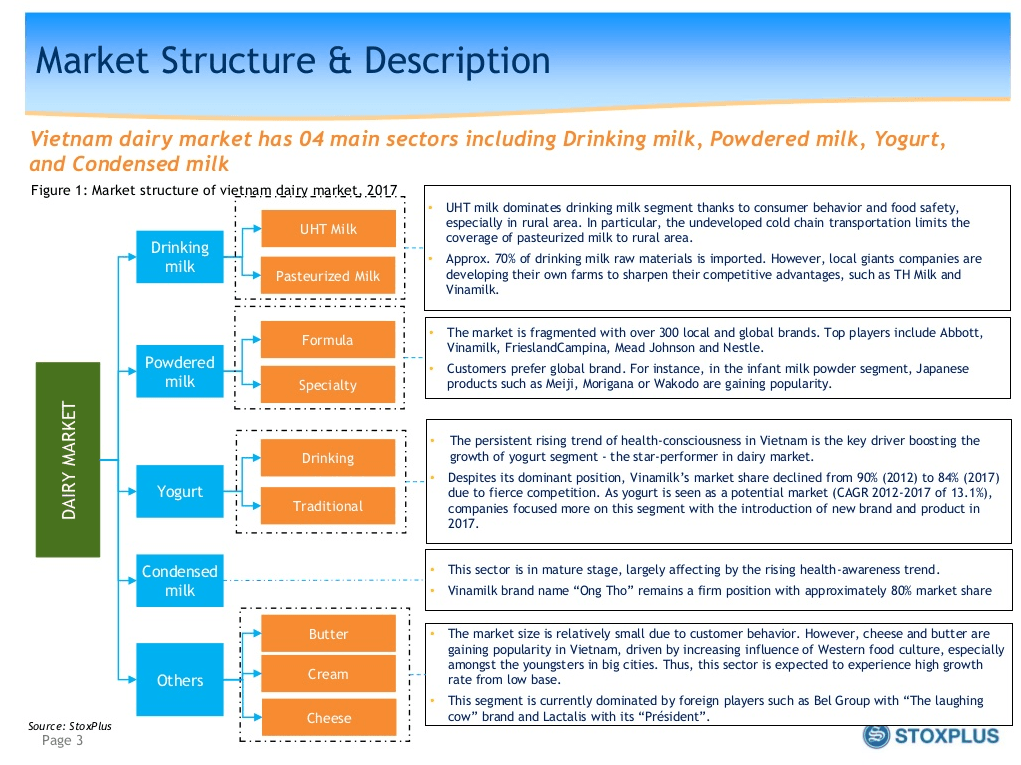

Som jag tidigare skrev så har både vanlig yoghurt och frozen yoghurt fått ett uppsving i Vietnam. Nästa segment som ska bli spännande att följa är ost och smör. Frågan är vilket aktör som tar hem det segmentet?

Kommentar

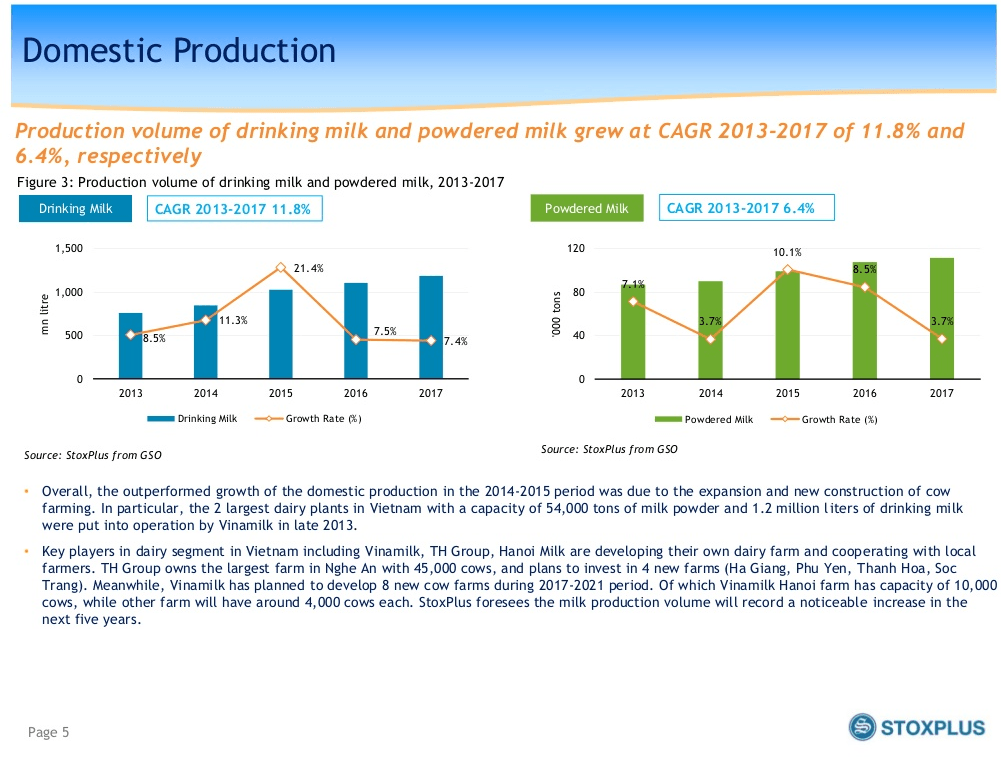

Som Stoxplus skriver så var 2015 mejeriindustrins år. Stora projekt sattes igång för att möta efterfrågan.

Kommentar

Kondenserad mjölk är den typen av mejeriprodukt som har varit en naturlig del av var mans hem i Vietnam. Man dricker kondenserad mjölk till sitt ca phe sua nong (droppkaffet) och ca phe sua da. Mer om vietnamesernas extrema kaffekonsumtion finner ni här . Lägg märket till att pulvermjölk har en väldigt stor andel av den totala mejerimarknaden. I texten ovan så står det även att vietnameserna dricker endast 12 liter mjölk per person, vilket är fortfarande väldigt lite mjölk globalt sett. Motsvarande siffra för Kina är dubbelt så hög, 24 liter per person och år.

Underskottet i den kinesiska mejeriproduktionen ses som en stark orsak till att tillståndet för de fem största vietnamesiska mejerijättarna kan nu exportera till Kina. Idag täcker den egna inhemska produktionen endast 75 procent av efterfrågan. I och med detta väntas exporten av vietnamesiska mejeriprodukter att öka från $120 miljoner dollar till $300 miljoner. De företag som har fått tillstånd är Vinamilk, TH True Milk, Moc Chau Milk, NutiFood, och Hanoimilk.

För att täcka behovet kommer Kina att importera hela 39,43 miljoner ton mjölk och andra mejeriprodukter bara i år. Vinamilk har sagt att de ska initialt exportera yoghurt till Kina.

Detta tillstånd är ett väldigt stort steg för Vietnams mejeriindustri då Kina är världens näst största mejerimarknad efter USA. Idag går ungefär 70 procent av exporten av vietnamesiska mejeriprodukter till mellanöstern, men efter detta tillstånd kan spelplanen ändras.

Jag tänkte introducera lite kort om Vietnams mejeriindustri som jag tror väldigt starkt på. Dessutom kommer ett aktiecase inom samma marknad i nästa inlägg där vi går ännu djupare.

Mejeribranschen som helhet i Vietnam har varit ett hett ämne hos utländska investerare. Ni som läser min blogg känner säkert till VinaMilk som är den största spelaren i Vietnam med en marknadsandel omkring 50 procent av den totala försäljningen i Vietnam. Idag dricks det 12 liter mjölk per person och år i Vietnam drygt en tredjedel av den mängd som dricks i Singapore. Många räknar med att efterfrågan i Vietnam kommer att öka kraftigt inom samtliga mejeri-segment kommande decennium.

På senare tid har youghurt, frusen som vanlig, kommit att bli en allt populärare produkt hos konsumenterna. I takt med att hälsomedvetenheten har fått allt större betydelse även I Vietnam, så har just yoghurt kommit att öka i efterfrågan. Mellan 2012 och 2017 ökade marknaden för yoghurt i Vietnam med 13,1 procent CAGR. Under samma period tappade Vinamilk marknadsandelar inom detta segment från 90 till 84 procent.

Mejerimarknaden som helhet har vuxit med 7,8 procent CAGR mellan 2014-2017 och var värd $4,6 miljarder dollar 2017. Mer om mejerimarknaden i Vietnam kommer i nästa inlägg, stay tuned!