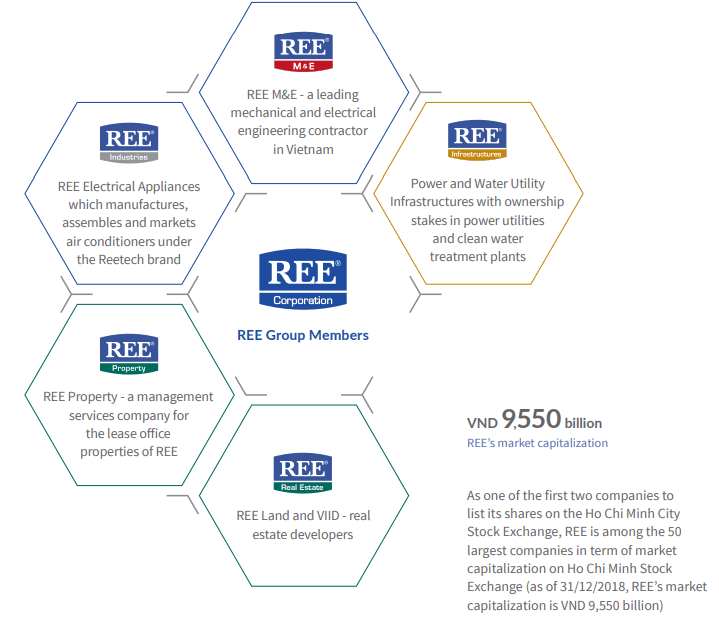

Den vietnamesiska aktiemarknadens första börsnoterade bolag HoSE:REE eller Refrigeration Electrical Engineering Corporation är ett bolag inom ventilation, fastigheter, energi och vatten. Tidigare i veckan kom dom ut med att de hade förvärvat 49 procent i vattenkraftbolaget Muong Hum Hydro Power Co Ltd (MHP). I och med den affären har REE en portfölj bestående av 13 energiproducenter. Nyligen ökade singaporianska Platinum Victory Pte Ltd. sitt ägande i REE och är nu största ägare med sina 23,9 procent. Platinum Victory har även ett innehav i Vinamilk på 10,6 procent och är helägt av Jardine Cycle & Carriage.

Jag tänkte ta och gå igenom REE och det senaste förvärvets betydelse för just energiportföljen. Jag har även kikat på ett annat energibolag, Pha Lai Thermal Power JSC, HoSE:PPC, som jag var sugen på att gå in i, men eftersom REE äger PPC driver landets största gasdrivna värmekraftverk valde jag att avstå.Vill helst inte gå in i energibolag stor negativ miljöpåverkan. Dessutom är PPC bara en del av REEs portfölj för övrigt innehåller en väldigt stor del förnybar energi. Mer om detta lite längre ner, men först lite traditionsenlig företagshistoria.

REE grundades 1977 och likt många andra företag som startades under den här tiden var REE en statlig verksamhet. 1993 blev REE privatägt och tre år senare lanserade bolaget sina första egentillverkade ventilationssystem.

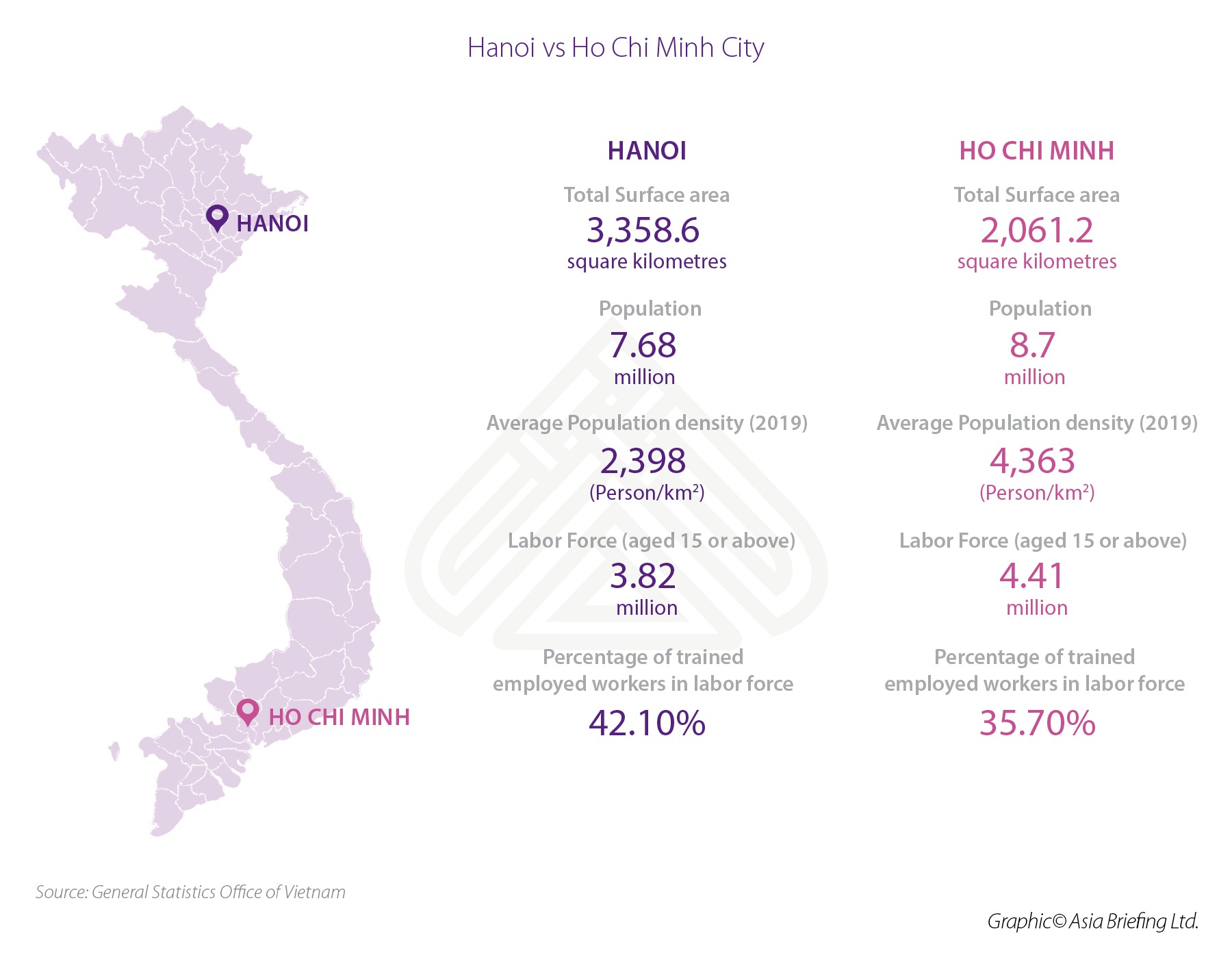

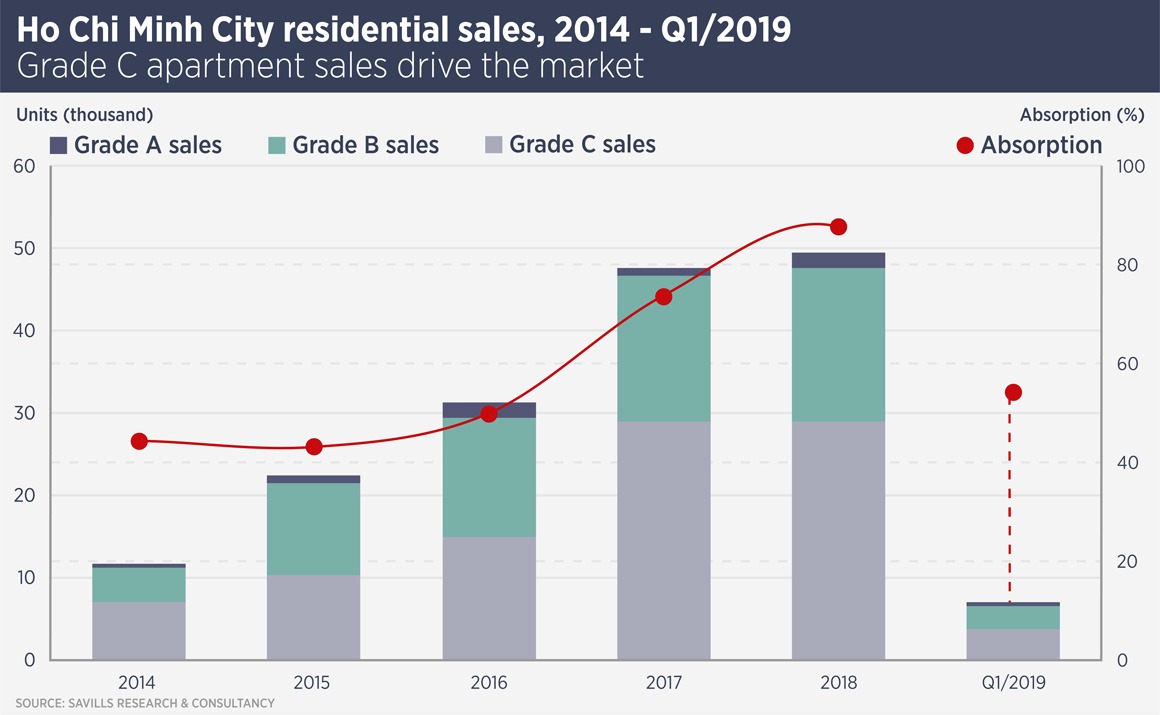

1997 blev REE först i Vietnam med att utfärda konvertibler och år 2000 blev bolaget det första börsnoterade bolaget på HoSE. Året därpå tog REE klivet in i fastighetsbranschen med fastigheten e.town 1 Building, ett stenkast från flygplatsen Tân Son Nhat i Ho Chi Minh Citys distrikt 13. År 2010 expanderades verksamheten till investeringar inom vatten och energi.

REE och energiportföljen

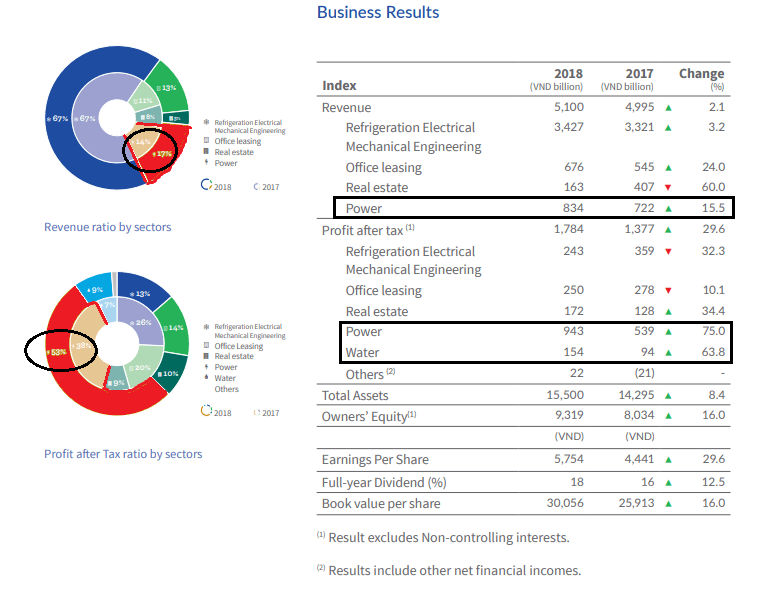

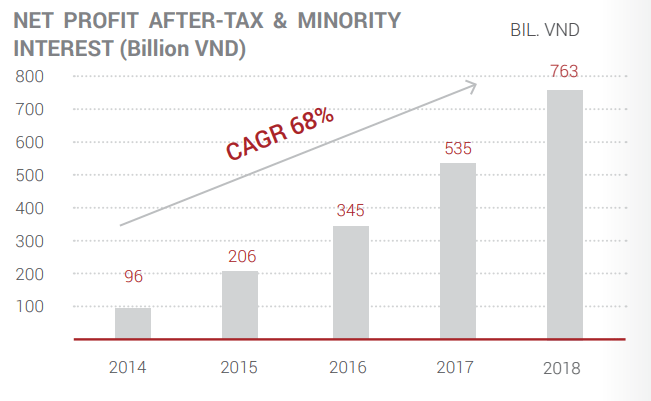

Idag utgör energi och vatten en mindre del av REEs totala omsättning men en väldigt stor del av vinsten. Jag har rödmarkerat Power i tårtdiagrammet med rött för att enklare se. Enligt årsredovisningen 2018 uppgick försäljningen till VND 5100 miljarder varav Power, uppgick till VND 834 miljarder dvs.17 procent av totalen. Tittar vi däremot på helårsvinsten uppgick Power och Water till 62 procent av vinsten eller VND 1097 miljarder. Av någon anledning redovisas inte Water under revenue.

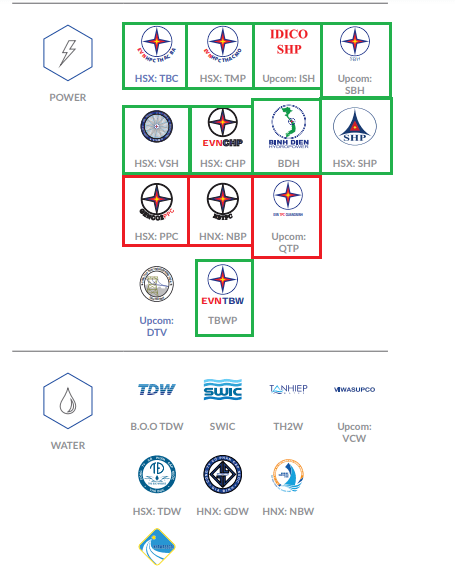

I nästa del tänkte jag att vi kikar på portföljbolagen och med en lite enklare research finner jag att en bred majoritet av portföljen består av vattenkraft och faktiskt en lite del solenergi (!). Statliga EVN som jag tidigare skrivit om (länka EVN) har faktiskt en liten verksamhet som har som mål att producera 570 MW solenergi. Thuan Binh Phong Electric JSC som dotterbolaget heter har idag två vind- och solcellsparker i syd-centrala vietnamesiska provinserna Binh Thuan och Ninh Thuan. Tyvärr har projekten stött på patrull då parkerna har överbelastat elnätet i provinserna . Jag har skrivit tidigare i bloggen om solenergi i Vietnam, länk här .

Förutom Thuan Binh Phong Electric så fanns det under 2018 nio energiföretag inom vattenkraft och endast tre inom värmekraft som framställer energi genom kol. Jämför man den totala produktionen av förnybar energi såsom vattenkraft, vindkraft och solenergi mot värmekraft är värmekraft fortfarande större, men gapet har minskat i takt med nya förvärv. Idag produceras 1034 MW förnybar energi i REEs energiportfölj mot 2340 MW. Det senaste köpet Muong Hum Hydro Power Co Ltd. blir den tionde producenten inom förnybar energi. Muong Hum Hydro Power, MHP, har en kapacitet på 32 MW och utgör därför en ganska liten del av total output.

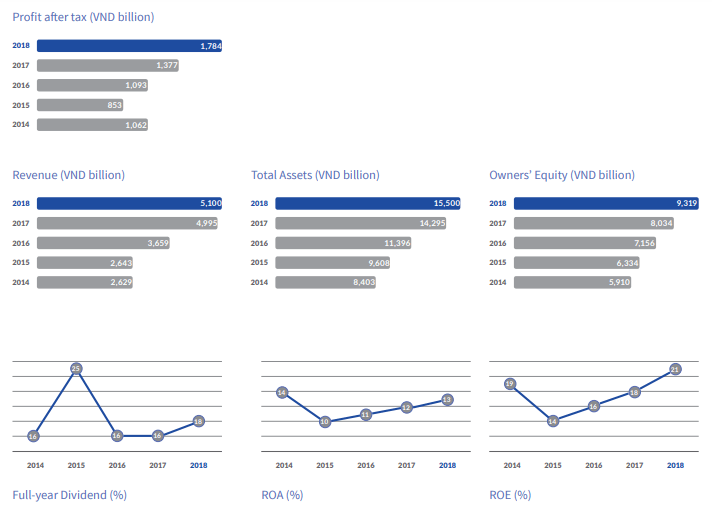

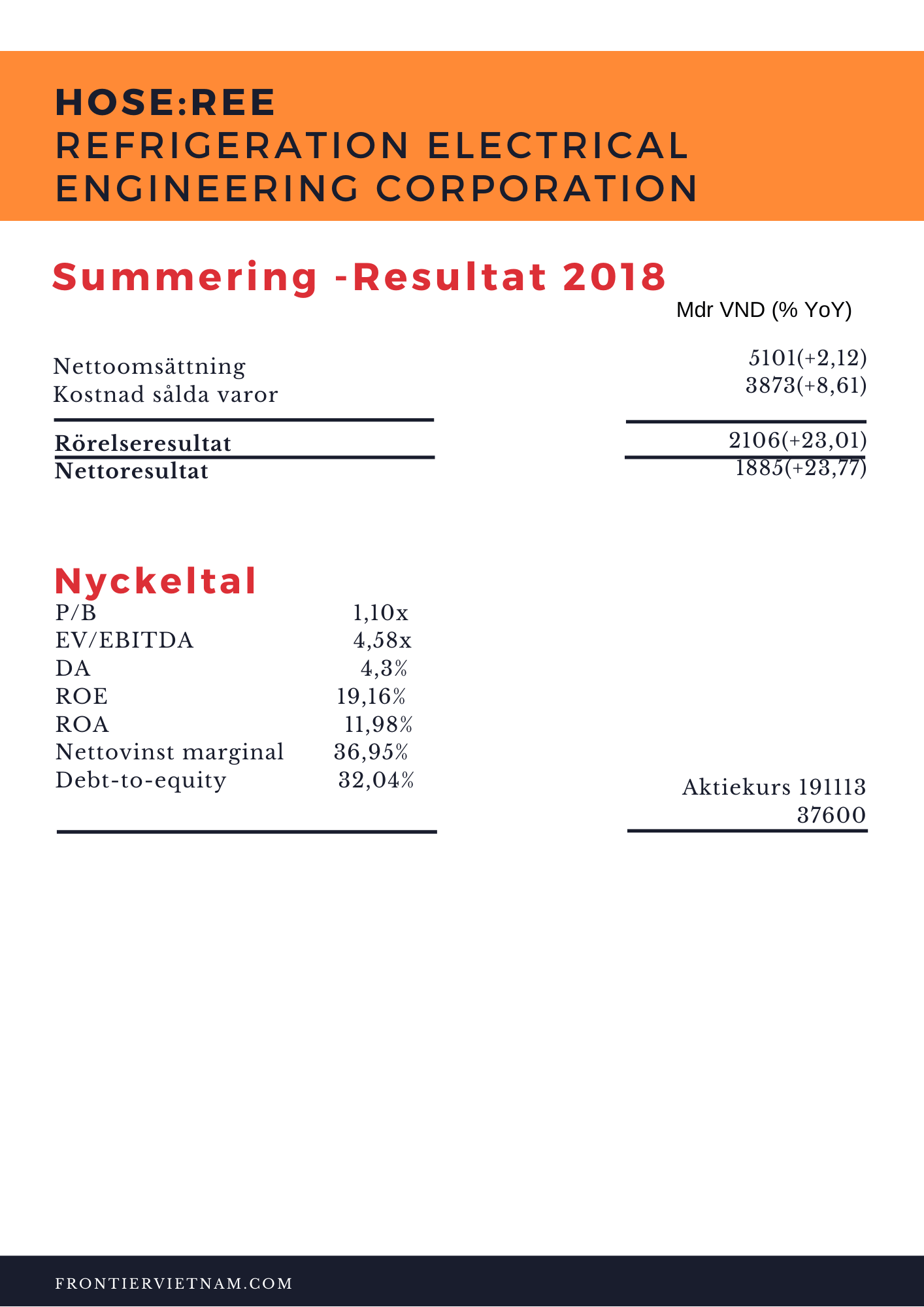

Om nu vi känner att energi, ventilation och fastigheter är en mustig kombo till portföljen, hur ser bolagets finanser ut? Dags att kika på nyckeltalen! En litet instick är att REE är en utdelningskung som jag har nämnt i ett äldre inlägg om just vietnamesiska utdelningskungar.

Länk till Årsredovisningen 2018

Engelska versionen börjar på sidan 128.

Nyckeltalen